左のCATEGORIES欄の該当部分をクリックすると、カテゴリー毎に、広津もと子の見解を見ることができます。また、ARCHIVESの見たい月をクリックすると、その月のカレンダーが一番上に出てきますので、その日付をクリックすると、見たい日の記録が出てきます。ただし、投稿のなかった日付は、クリックすることができないようになっています。

|

2015,12,12, Saturday

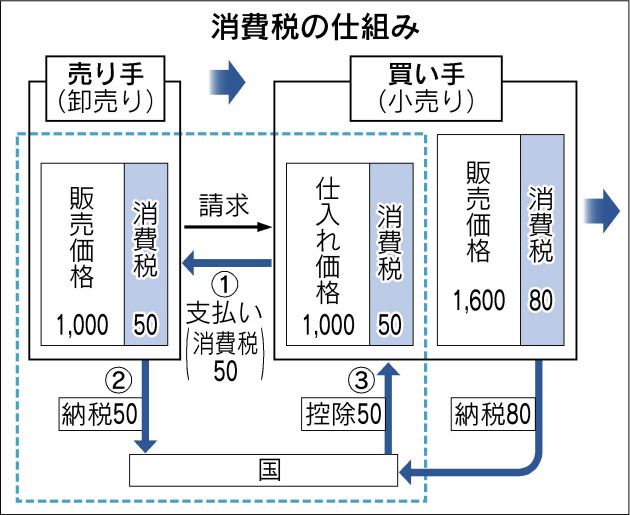

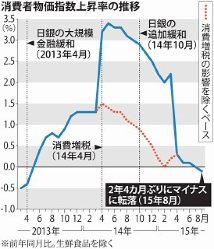

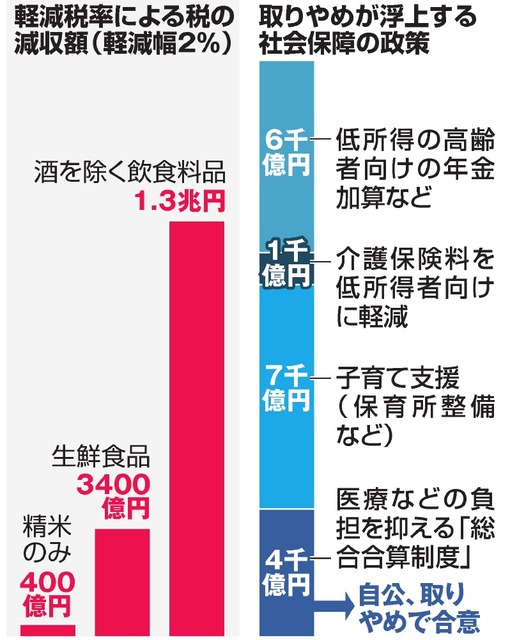

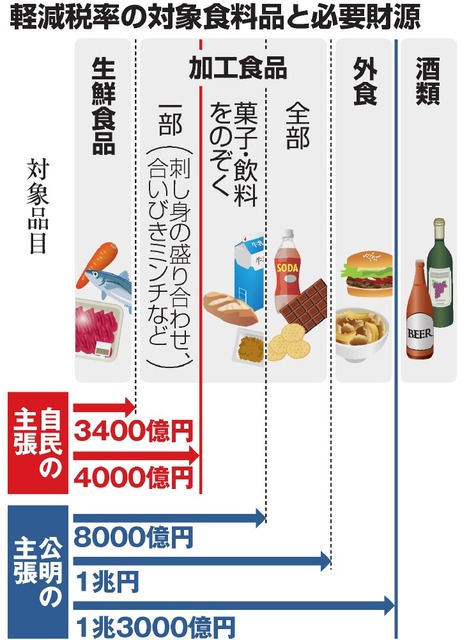

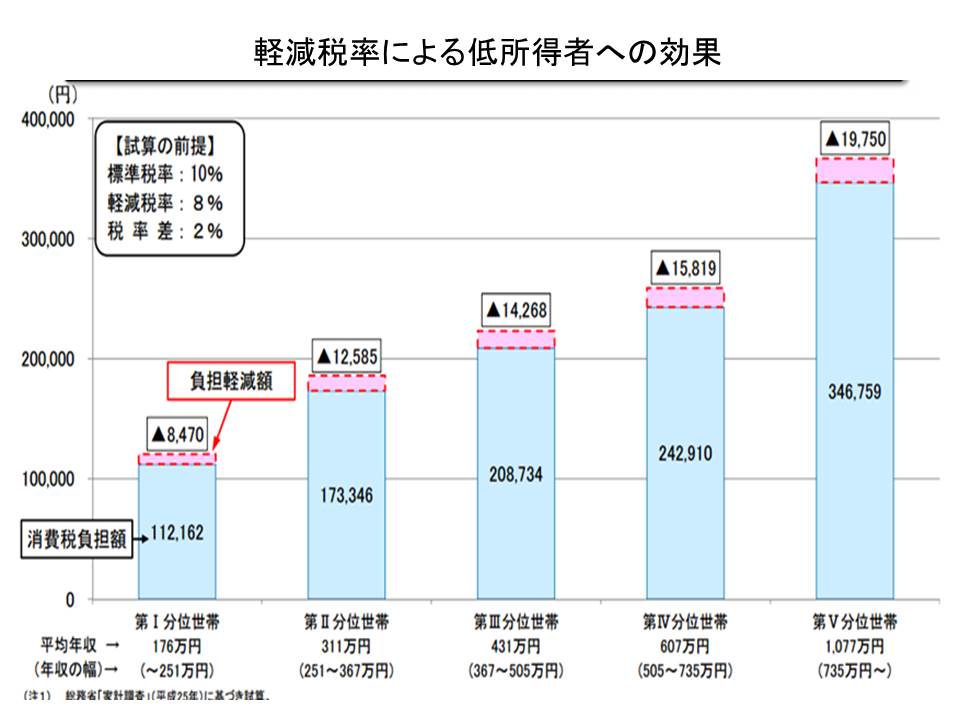

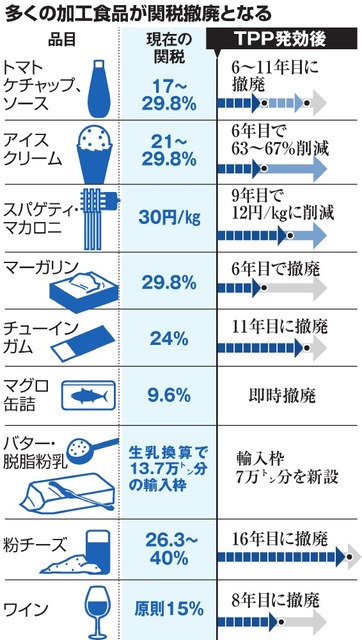

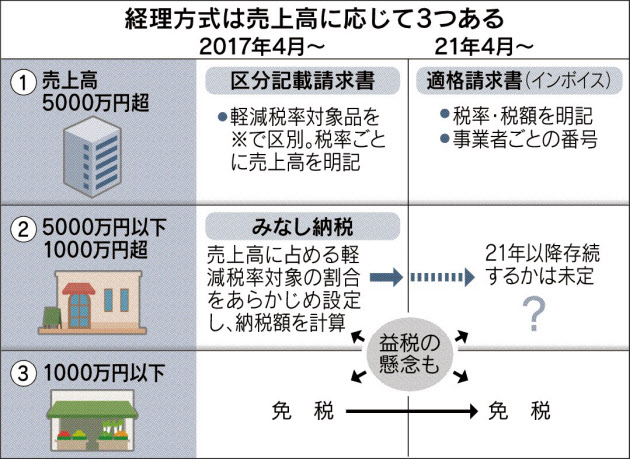

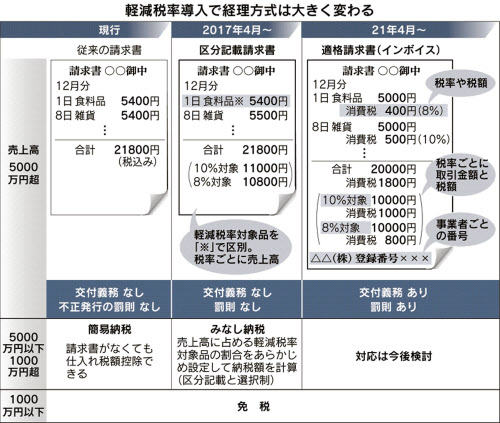

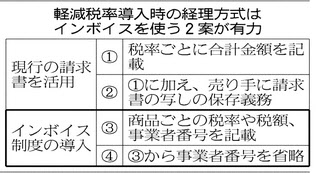

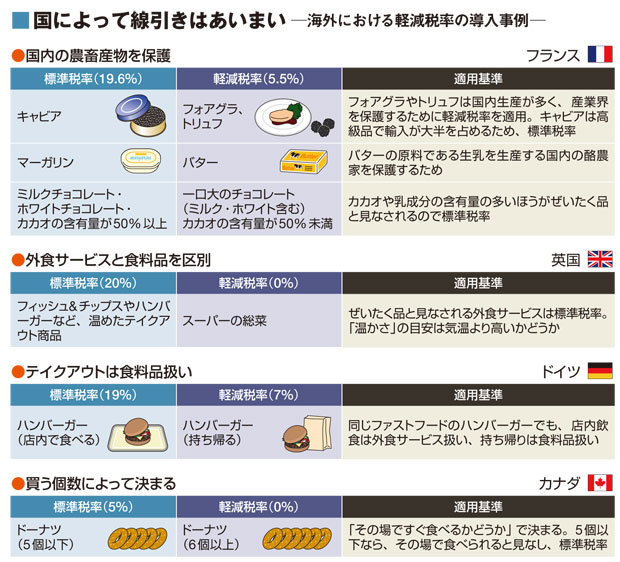

消費税の仕組み 消費税と物価の動き 軽減税率の適用範囲 所得と税率 (物価は消費税増税時に 2015.11.7 2015.12.8 2015.12.28 2%上昇して元に戻った) 朝日新聞 朝日新聞 ThePage(*8)      TPPによる関税撤廃 インボイス方式(日本型とヨーロッパ型の違い) 免税事業者等 2015.10.16 2012.4.10 2015.12.12 朝日新聞 朝日新聞 日経新聞 (1)消費税の本質 消費課税は、財・サービスの個人消費に負担能力(担税力)を見い出して課税するもので、一般消費税と個別消費税があり、一般消費税は生活必需品の販売・購入にも及ぶため逆進性が大きくなる。 そして、1989年に3%の一般消費税が導入される以前は、我が国には個別消費税(物品税)のみが存在し、その税率は、食料品0%、酒を除く飲料5%、酒7.5~20%、普通乗用車23%、石油4.7%など、贅沢品の定義は今と異なるものの、かつては確かに贅沢品や規制品のみに課される税だった(租税法、水野忠恒著参照: 租税法も法律であり、経済に深い影響を与えるものであるため、少なくとも法学部・経済学部の出身者は、このくらい読んでから議論に加わって欲しい)。 上の理由で、私も、逆進性が高く、消費にペナルティーを課して国民生活や産業の足を引っ張る一般消費税の導入には1989年の導入当初から反対だったため、これまで「軽減税率」や「インボイス方式」に関する記述をしなかった。しかし、どうしても一般消費税増税を行うのなら、会計・税務の専門家が考える「あるべき姿」を書いておきたい。 (2)食品価格下落の動向 食品安全基準、食料自給率、医療・介護制度、ISD条項などの視点から、私は、環太平洋連携協定(以下“TPP”)にも賛成ではないが、TPPが発効すると、*1-1のように、関税撤廃に向けて動き出すため、輸入品は、これまで関税がかかっていた分だけ確実に価格が安くなる。そのため、*1-2のように、日本産農産物の価格もひきずられて下落するので、日本の農業者には、食料自給率や環境の観点から「交付金制度を拡充して赤字補填の割合を8割から9割に引き上げる」という赤字補填の仕組みを作ろうとしているわけである。 これを消費者側から見ると、安価な外国産農産物の影響を受けて日本産農産物の価格も下がり、食品関連製品全般の価格が下がる。この時、食品の安全性が保たれるか、悪貨が良貨を駆逐する形で質の良い食品がなくならないかについては疑問があり、将来の選択肢が狭まることが問題であるものの、例えばアメリカ産豚肉の低価格部位なら400円/kg以上の値下がりがあることが、*1-1から確実だ。 (3)軽減税率について 所得が多ければ全所得を消費にまわす必要はなくなるため、(1)で書いたとおり、消費税は、収入が多い人ほど税率(支払税額/所得)が低くなる逆進税だ。また、日本では、所得税の課税システムがよく機能しており、ヨーロッパより徴税がスムーズに行われている上、マイナンバー制で所得を漏れなく補足できるようになれば、所得を漏れなく補足して負担力に応じた総合課税を行うことができるので、私は消費に対して一律にかつての贅沢品並みのペナルティーを科す消費税が今後も必要だとは思わない。 そのため、消費税増税を前提とした軽減税率について今まで記載しなかったが、書くとすれば、消費税は所得に対する負担割合が逆進的で、生活必需品に関しては所得の低い人ほど逆進性が高くなるため、増税するとしても生活必需品は8%に据え置くどころか0%にすることが必要だと、私は考える。何故なら、例えば、トイレットペーパー(生活必需品)は所得にかかわらず使用するが、所得が2倍になったからといって使用量が2倍になるわけではなく、所得が高くなれば余剰分は贅沢品や貯蓄にまわすからだ。 そのような中、*2-1のように、自民党は対象品目を生鮮食品だけとし、公明党は加工食品まで適用すべきとしており、*2-2のように、首相は「幹事長同士でよく協議してほしい」としていた。 そして、*2-3、*2-4、*2-5のように、自民、公明両党は2015年12月9日に、2017年4月に消費税率を10%に引き上げる際に導入する軽減税率の対象を生鮮食品に限らず加工食品まで含めることで合意し、与党が策定する2016年度税制改正大綱に盛り込むそうだ。 しかし、この間、どのメディアも消費税や軽減税率の意味を深く考えることはせず(正しくは「できず」)、疑いもなく「社会保障財源=消費税」「財政健全化=消費税増税+社会保障削減」と唱え続け、選挙の論理しか述べなかったことは、そんなことしか考えられない人材劣化を物語っている。そもそも、「社会保障財源は消費税でなければならない」などとしているのは世界中で日本だけであり、それなら、法人税、所得税、相続税、関税等の税収は何に使うのか。それこそ、選挙目当ての無駄なバラマキが多いのだ。 そのため、私が答えを書けば、現在では、高齢者世帯、少人数世帯、共働き世帯が増えたため、加工品である惣菜や弁当を買ってきた方が、栄養バランスがとれ、容易に料理でき、安くつくことが多くなった。言いかえれば、生鮮食品を買ってきて家庭で料理する方が高くつく場合も多く、「生鮮食品だけを軽減税率の対象にすればよい」などと考えるのは、「女は家で料理するのが当然で、共働きであろうと高齢であろうと少人数世帯であろうと、家で料理しないのは贅沢だ」という発想の、自分はスーパーで買い物すらしたことのないおじさんたちである。つまり、軽減税率の対象に加工食品を入れるのは当然だ。 さらに、レストランでの食事は軽減税率の対象にならなかったとのことだが、高齢者夫婦が自宅で頑張っている時にファミリーレストランやケータリングを使うのは、社会的入院をするより社会保障費がかからない上、本人の福利(幸福や楽しみ)も増すので奨励されるべきなのに、それをやりにくくする。つまり、贅沢な高いものを食べているのでなければ、レストランの食事も軽減税率の対象にすべきなのだ。これには、一人当たりの単価で区分して麻生財務大臣が食べるような高価な食事は除く方法が考えられる。 (4)消費税率10%で軽減税率は必要か? しかし、(2)のように、TPPで食品等の生活必需品価格が下がるのであれば、生活必需品と贅沢品の境界が難しくて意図的になりやすい軽減税率は導入せず、すべて10%にした方が、変に意図的に消費行動を歪められることがないため、私はBetterだと考える。 具体的に書くと、1000円/kg(この時、消費税は8%で80円)だった豚肉が800円/kg(この時、消費税は10%でやはり80円)に下がると、この豚肉を買う人は消費税が8%から10%に上がっても200円(1080円 - 880円 )安く買えることになるからで、これは国民が関税で国内産業を支えていた分だ。また、エネルギーの地産地消を工夫すれば、エネルギー価格を低下させることによって物価を下げることもでき、実質で、より豊かになることも可能である。 (4)インボイス方式について 「インボイス方式」については、日本では、*3-1のように、売上高で経理を3区分するそうで、具体的には、下のとおりだ。 1)課税対象売上高が5000万円超の事業者(大企業)は軽減税率が始まる2017年4月から 簡易型税額票の導入を義務付け、2021年4月には商品毎の税率・税額を厳密に管理する 本格的なインボイスに切り替える。 2)売上高1000万円超5000万円以下の事業者は、2017年4月から「みなし課税」と呼ぶ仕 組みを選択でき、売上高全体に占める軽減税率対象品の割合を推計して実際の売上高に この割合をかけて納税額を計算できるようにする。しかし、これは本格的なインボイス導入 までの暫定的措置という位置づけ、2021年4月以降は打ち切りの可能性もあるそうだ。 しかし、「請求書上に印をつける手間をかけなくて済む分、事務負担が軽くなる」というのは、 一般にパソコンで記帳している現在、正しくない。 3)1000万円以下の事業者は、現在と同様、消費税を納める義務を免除され、経理のやり方は 今と変わらない。 しかし、*3-2のように、インボイスを税額票と訳し、複数税率の時のみ必要とするのは間違いだ。何故なら、どんなに薄い英和辞典にも載っているように、インボイス(Invoice)とは請求書そのもののことで、請求書に請求明細が書かれるのは当然であり、購入した商品の価格、税率、税額、支払合計を商品毎に記載した上で総合計を計算して、購入者が、何にいくら支払うのかを一目瞭然で知ることができるようにしておくことが必要だからだ。そして、そうなっていなければ、買い手は、何にいくら支払うのか不明のまま支払いをしなければならず、全く不公正なのである。 なお、現在では、請求書の発行と会計上の記帳は、安い会計ソフトでも同時に行うことができるため、売上高で区分して2017年4月から簡易型を導入し、2021年4月に本格型に変更したり、本格的なインボイスの導入まで請求書上に印をつけたりするような暫定的措置をとらない方がむしろ簡易で、2021年4月に会計ソフトを変更せずにすむ分だけ安くつく。なお、専門家の間では、1989年の3%消費税の導入時からインボイス方式が推奨されていた。 また、青色申告を行っている法人は、すべて毎日記帳を行って正確な法人税の計算をしている筈であるため、「青色申告法人」がインボイスを発行して消費税を含む正確な記帳を行い、消費税の計算をするのは会計ソフトをそう作ればよいだけで、会計担当者の手間を増やすことはない。一方、毎日正確な記帳を行うことなく、どんぶり勘定の経理をしているため免税事業者にして欲しいような法人は、「白色申告法人」として益税の問題が出ないようにすることも可能だ。 <食品価格の動向> *1-1:http://qbiz.jp/article/76521/1/ (西日本新聞 2015年12月9日) 米、豚肉保護の見直し要求 TPP合意後、異例の注文 オバマ米大統領が安倍晋三首相との11月19日の首脳会談の際、環太平洋連携協定(TPP)交渉の大筋合意を受けた日本の国内対策をめぐり、豚肉を扱う畜産農家保護策の見直しを働き掛けていたことが分かった。首相は明確な返答を避けた。翌20日には米農務長官も森山裕農相に同じ要求を突き付け、森山氏が拒否した。日米関係筋が8日、明らかにした。日米は10月のTPP合意を堅持する方針だが、日本側の国内対策変更に踏み込んだ異例の注文といえる。米側はTPPの議会承認を円滑に進めたい思惑から米豚肉業界に配慮したとみられる。業界圧力で一層の市場開放を求め続けるオバマ政権の姿勢が浮かんだ。安倍政権によるTPP国会承認のスケジュールに影響する可能性がある。関係筋によると、フィリピン・マニラでの会談でオバマ氏は日本の養豚農家向けの経営安定対策を問題視した。交付金制度を拡充し、赤字補填の割合を8割から9割に引き上げる内容。米側はこうした保護策を適正な競争を妨げる非関税障壁と見なし、豚肉輸出が進まないと判断したようだ。これに対し、安倍首相は取り合わなかった。11月に来日したビルサック米農務長官から同じ要求を受けた森山農相は「国内畜産業者の保護策を見直す考えがない」と伝えた。日米首脳会談後などの政府説明では、こうした内容は伏せられた。日本への豚肉輸出を増やしたい全米豚肉生産者協議会はTPPを歓迎しつつ、関税全廃を訴えるなど対日強硬派として知られる。米議会では与党民主党にTPPへの異論が強く、大統領選が本格化すれば野党共和党の賛同も得にくい状況が想定される。安倍政権はTPP承認案を来年の通常国会へ提出する方向で調整中。だが、自民党では夏の参院選をにらみ「米側の動きを見極めてから秋以降に出せばいい」(幹部)と慎重論も出ている。首相は与党と協議して最終判断する意向だ。養豚農家向けの経営安定対策は、政府が11月25日に決定したTPP対策大綱に盛り込まれた。豚肉に関するTPP交渉では、低価格部位にかけていた1キロ482円の関税を10年目に50円に下げるなどの関税の大幅削減が決まっている。 *1-2:http://qbiz.jp/article/76697/1/ (西日本新聞 2015年12月11日) 熊本県がTPPの影響分析 米、豚肉など県産品大半が価格下落 熊本県は10日、環太平洋連携協定(TPP)の大筋合意による県への影響を整理し、県議会のTPP対策特別委員会で報告した。米や小麦、牛・豚肉、野菜など主要な農林水産物11品目のうち、多くの品目で「県産品の価格下落が懸念される」との見通しを示した。県は分析の中で、米は「安価な外国産が業務用に流入する」、豚肉は「低価格部位の輸入が増える」、乳製品は「バターなどの乳製品が外国産に置き換わり、国産の生乳が余剰になる」などと指摘した。一方、県内で生産が多い野菜や果樹については「輸入量が少なく、外国産との品質の差も大きい」などとして、影響は比較的小さいと見込んだ。県は今後、国が近く発表するとみられる国内への影響額の試算を踏まえ、県の農林水産物への影響額を算出する方針。県農林水産政策課は「何も対策しなければ大きな影響が出るが、(ブランド地鶏の)『天草大王』など独自性の高い産品は価格下落の懸念は小さい。県として、強い農林水産業をつくる政策に力を入れたい」としている。 <軽減税率について> *2-1:http://www.nikkei.com/paper/article/?b=20151206&ng=DGKKASFS05H2K_V01C15A2MM8000 (日経新聞 2015.12.6) 軽減税率「加工食品も選択肢」 自民幹事長、公明に 自民党の谷垣禎一幹事長が4日に中国・北京で公明党の井上義久幹事長と会談した際、2017年4月の消費増税時に導入する軽減税率について「加工食品への適用は選択肢の一つだ」と伝えていたことが分かった。自民党は対象品目を生鮮食品より広げることに難色を示していたが、財源確保を前提に接点を探る姿勢に転じた。両幹事長は6日、都内で協議する。両幹事長は流通業者などの混乱を避けるには商品管理のしやすい対象品目にすべきだとの考えで一致。菓子類などの線引きが複雑な加工食品に適用する場合、すべてを含めるのが望ましいとの認識を共有したという。生鮮食品が対象なら必要な財源は約3400億円。加工食品全てを含めるなら1兆円規模に達し財源確保が難しくなる。自民側には生鮮食品から段階的に拡大する案が念頭にあるとみられる。 *2-2:http://qbiz.jp/article/76362/1/ (西日本新聞 2015年12月7日) 首相、軽減税率「よく協議を」 自公幹事長に要請 安倍晋三首相は7日、自民党の谷垣禎一、公明党の井上義久両幹事長と官邸で会い、2017年4月の消費税増税と同時に導入する軽減税率をめぐり「幹事長同士でよく協議してほしい」と述べた。直前の政府与党連絡会議でも軽減税率の与党協議に触れ「税制改革は大詰めを迎えている」と述べ、合意へ向けて協力を要請した。谷垣氏はこの後の記者会見で、軽減税率の導入当初から生鮮食品だけでなく加工食品も対象とすることについて「私は難しいと思う」と否定的な見解を表明した。公明党との協議は、与党税制改正大綱をまとめる予定の10日までに決着させたい意向を示した。首相との会談に先立ち谷垣氏は自民党本部で宮沢洋一税制調査会長と会談し、公明党と続けている軽減税率の協議への対応を話し合った。導入当初は対象品目を生鮮食品に限った上で、段階的に加工食品に拡大する方針をあらためて確認したとみられる。対象品目では将来的な拡大を主張する自民党に対し、公明党は当初から生鮮・加工食品全体を対象とするよう求めている。公明党案では1兆円規模の財源が必要になるほか、事業者の対応も間に合わないとして、自民党は難色を示している。 *2-3:http://www.nikkei.com/paper/article/?b=20151210&ng=DGKKASFS09H9R_Z01C15A2MM8000 (日経新聞 2015.12.10) 軽減税率、加工食品も17年4月から、財源1兆円規模、自民が公明に譲歩 自民、公明両党は9日、2017年4月に消費税率を10%に引き上げる際に導入する軽減税率の対象品目について、当初から生鮮食品に限らず加工食品まで含めることで合意した。必要な財源は最大1兆円規模を想定している。自民党は生鮮食品から段階的に拡大する案を主張してきたが、幅広く対象にするよう求める公明党に譲歩した。安倍晋三首相と菅義偉官房長官、自民党の谷垣禎一幹事長が9日昼、首相官邸で1時間余り会談した。谷垣氏は公明党の井上義久幹事長と同日午後、都内のホテルで断続的に協議した。与党は16年度税制改正大綱の10日中の決定を目指している。軽減税率の対象品目をどこまで広げるかが与党協議の最後の焦点。公明党はかねて、低所得者の負担軽減と個人消費の減退を防ぎたいとして、食料品への幅広い適用を求めていた。自民党は増税時は生鮮食品を基本とし、数年かけ加工食品に拡大すべきだと主張し、膠着状態が続いていた。打開に向け、自民党は9日、増税当初から対象品目を幅広くせざるをえないとの方針に転換した。精肉や鮮魚などの生鮮食品にパンや麺類などの加工食品を加える形だ。軽減税率を2%分とすると、生鮮食品に加え、菓子類と飲料を除いた加工食品を対象にすれば、消費税収の減収規模は約8200億円。菓子類と飲料も含めれば1兆円規模になる。確保済みの財源は社会保障の充実策の一部見送りによる約4000億円のみ。不足する財源をどのように手当てするかは、めどが立っていない。事業者負担についても、生鮮食品だけが対象の場合で約120万の事業者が軽減税率に関係するが、加工食品を加えると関係するのは約800万の事業者すべてに膨らむ。食品を本業としない企業でも、来客用のお茶菓子などを購入したりすると、軽減税率と標準税率を区分けして経理する必要がでてくるためだ。政府は流通業者などが商品管理システムの変更に対応できるよう、レジを改修する小規模な小売業者などへの補助金なども検討する。与党は10日にも加工食品をどこまで含めるか最終的に詰める。加工食品の一部を対象にすると、例えば菓子パンは「菓子」なのか「パン」なのかというように線引きが難しくなるとの指摘もある。このため、与党内では加工食品を対象にするなら1兆円規模にせざるを得ないとの見方が強まった。 *2-4:http://www.saga-s.co.jp/news/saga/10101/258414 (佐賀新聞 2015年12月10日) 食品全般に軽減税率 与党、税制大綱策定、自民譲歩 財源8000億~1兆円 政府、与党は9日、消費税増税時に始める軽減税率制度に関し、2017年4月の導入時から、生鮮食品に加工食品を加えた食品全般を対象にする方針を固めた。税収減を埋め合わせるのに必要な財源は8千億~1兆円規模となる。自民党は生鮮食品に絞る意向だったが公明党との協議が難航し、来夏の参院選での選挙協力を確実にするため譲歩を迫られた。与党は詳細を詰め、10日にも策定する16年度税制改正大綱に盛り込む。通常の税率が10%になっても、総菜やパン、麺類など幅広い商品が8%に据え置かれる。巨額の財源確保策や多数の事業者が対応できる制度案を示せるよう調整を急ぐ。安倍晋三首相は9日、自民党の下村博文総裁特別補佐と官邸で会い、対象品目などに関し「ぜひ10日までに自公でまとめてほしい」と述べ、早期の合意を促した。これに先立ち首相は、与党協議を進めてきた自民党の谷垣禎一幹事長と官邸で会談した。谷垣氏と公明党の井上義久幹事長は9日午後、東京都内で断続的に協議した。生鮮・加工食品は全ての飲食料品から酒類や外食を除いた品目で、必要な財源は1兆円程度になる。与党内ではさらに菓子類や飲料も除き、財源を約8200億円に抑えるべきだとの意見もあるが、商品の線引きで混乱を招かないよう、幅広い適用を求める声が強い。これまでの協議で自民党は、当初から加工食品を含めると財政への影響が大きく、事業者も対応できないとして、生鮮食品(財源約3400億円)から段階的に拡大するよう提案してきた。だが、政府高官は9日、「梅干しやノリ、豆腐、納豆が対象に含まれないのはおかしい」と記者団に述べ、加工食品を含めるべきだとの考えを示した。公明党の斉藤鉄夫税制調査会長は9日、税制大綱について「軽減税率を除いた項目で大筋合意した。遅くとも今週中にはつくりたい」と述べた。線引きや財源の検討に時間がかかれば、軽減税率の部分を除く税制大綱案を10日にそれぞれの党内に報告し、正式決定は11日に持ち越す。軽減税率の対象品目 消費税率を通常より低く抑える軽減税率を適用する品目のこと。公明党は幅広い商品を対象とするよう求めたが、品目を増やすほど消費税収が減少するため、自民党は税収減が3400億円にとどまる「生鮮食品」のみを主張していた。外食を除く生鮮食品と加工食品を対象とすれば1兆円の税収減となり、ここから菓子類と飲料を除けば8200億円の減少となる。対象品目かどうか判断が難しい商品もあり、導入時に混乱が生じた国もある。 *2-5:http://www.nikkei.com/paper/article/?b=20151211&ng=DGKKASFS10H7K_Q5A211C1EA1000 (日経新聞 2015.12.11) 税制大綱 自民、正式決定遅らす、軽減税率、官邸主導に不満 首相周辺「覆らず」 2016年度税制改正大綱の正式決定が11日以降にずれ込んだ。17年4月の消費増税時に導入する軽減税率で、首相官邸の主導で公明党に大幅に譲歩しなければならなくなったことへの自民党幹部らの不満が、手続きを滞らせた。ただ、党税制調査会の影響力低下は著しく、税制改正の中身を差し替えるほどの勢いはない。「今日をタイムリミットとしてやってきた。一両日中にまとめたい」。10日午前、自民党臨時総務会。谷垣禎一幹事長は軽減税率を巡る公明党との協議終結が近づいていると報告した。 ●板挟みの谷垣氏 谷垣氏の表情には複雑な思いがにじんだ。財源4000億円を上限とみて増税時の対象品目を生鮮食品に絞る方針を大きく転換したからだ。当初から加工食品を含めることにし、規模は約1兆円に膨らむ。16年夏の参院選をにらみ、公明党との連立を重視する安倍晋三首相や菅義偉官房長官らに促された結果だった。総務会メンバーの評価は割れた。山本一太元沖縄担当相は「選挙に負けたら元も子もない」と理解を示す一方、村上誠一郎元行政改革相は「『首相官邸の印籠が見えないのか』と押し切ることが本当に党内民主主義なのか」と批判。税調前会長で最高顧問の野田毅氏は「大変な混乱が起きる」と警告した。10日午後、谷垣氏は都内のホテルで公明党の井上義久幹事長と合意文書をめぐる調整をしたが、わずか20分で終わった。党側の思いをくめば、すんなり合意するわけにもいかない。官邸と党の板挟み状態にある谷垣氏は党本部に戻ると、幹部らとも調整を続けた。「幹事長同士の協議を注視したい」。10日午前、自民党税調の幹部会議。宮沢洋一会長が軽減税率を巡る与党協議の状況に触れると、出席者から「当事者意識がなさすぎる」との声が上がった。 ●ガス抜き目的か 宮沢氏ら税調幹部は公明党との協議をまとめられず、軽減税率問題を幹事長に委ねた。税の専門知識に通じ、難しい調整をまとめ上げることで一目置かれてきたのがこれまでの自民党税調だ。それを放棄すれば求心力は著しく低下する。16年度税制改正では法人実効税率引き下げも官邸と経団連が主導して決着した。大綱を了承した10日の税調総会の出席者は例年より少数で、税調幹部の一人は「こんなに影響力がなくなってしまったのか」と嘆いた。官邸や公明党は動じていない。首相周辺は「官邸の指示は簡単には覆らない。流れは変わらない」と明言した。公明党の山口那津男代表は10日午前の記者会見で「かなり協議が詰まっている。進展に期待したい」と余裕の表情をみせた。大綱決定の足踏みは、一部の自民党幹部のガス抜きのため、と公明党側はみる。 <インボイス方式について> *3-1:http://www.nikkei.com/paper/article/?b=20151212&ng=DGKKZO95065590S5A211C1EE8000 (日経新聞 2015.12.12) 軽減税率 800万事業者、経理3区分、大企業は税額票/零細は免税、中小は「みなし」も 自民、公明両党が最終調整中の消費税の軽減税率制度を2017年4月に導入すると、小売店や企業の経理のあり方が大きく変わる。全国800万事業者を売上高で3グループに分け、当初4年間は経理事務の負担が少ない簡素な経理方式でも納税できるようにする。21年4月からは納税額の不正を防ぐためにインボイス(税額票)に切り替えていく。2段階で経理方式を軽減税率に対応した仕組みに変える枠組みだ。 ●売上高で分類 事業者は顧客から預かった消費税額から、仕入れ先に支払った消費税額を差し引いて納税額を計算する。軽減税率が始まれば商品ごとに税率や税額を記載した税額票の導入が必要になる。軽減税率導入の混乱を避けるため17年4月時点は3つの経理方式が用意される。まず、課税対象になる売上高が5000万円を超える事業者。軽減税率が始まる17年4月から、簡易型の税額票の導入を義務付ける。現行の請求書を使い軽減税率の対象品目には商品名の横に「※」などの印をつける。 軽減対象の品目を区別できるようにし、それぞれの合計の売上高を記載するやり方。21年4月には商品ごとの税率や税額を厳密に管理する本格的な税額票に切り替える。2グループ目は売上高1000万円超5000万円以下の事業者。17年4月から「みなし課税」と呼ぶ仕組みも選べるようになる。全体の売上高に占める軽減税率の対象品の割合をあらかじめ推計。実際の売上高にこの割合をかければ納税額を計算できるようにする。 請求書上に印をつける手間をかけなくて済む分、事務負担はやや軽くなる。ただ、本格的な税額票の導入までの暫定的な措置という位置づけで、21年4月以降は打ち切りの可能性もある。3グループ目は1000万円以下の事業者。この事業者は今も消費税を納める義務を免除されている。17年度以降も免除され、経理のやり方は今と変わらない見込みだ。 ●益税広がる懸念 納税すべき消費税が事業者の手元に残る「益税」が広がる懸念も強い。現時点でも年間で数千億円規模とされるが、売上高5000万円以下の事業者へのみなし課税の導入で納税額を正確に計算する必要がなくなり、益税が発生しやすくなる。8%の軽減税率で仕入れた商品を10%の標準税率で仕入れたことにすれば、税金の控除をたくさん受けられる。こうした虚偽の申告が増える可能性も指摘されている。 *3-2:http://www.nikkei.com/paper/related-article/b=20151212&c=DM1&d=0&nbm=DGKKZO95065590S5A211C1EE8000&ng=DGKKASFS11H3V_R11C15A2EE8000&ue=DEE8000 (日経新聞 2015.12.12) インボイス(税額票) 複数税率のとき必要 取引した商品ごとに消費税の税率や税額を記載した伝票で、現行の請求書と同じように売り手が買い手に発行する。国などに納める消費税額の計算に使う。税率や税額のほか、発行した事業者名や事業者ごとに割り振られる固有の番号も記載する。不正があった場合に後で追跡しやすくするためだ。税額票は納税額をきちんと計算できるようにし、納めるべき消費税を納めないといった不正を防ぐための制度だ。日本では軽減税率が始まった後の2021年度に本格導入される予定だ。売り手は発行の控えを取っておく。企業は商品を売った顧客から受け取った消費税から仕入れ先に支払った消費税を差し引いた額を納税する。現行の請求書は税込み価格で書くことがある点で、税額票とは大きく異なる。今のように税率が単一であれば税額票は必要ない。全体の売上高に税率をかけるなどすれば納税額を計算できるためだ。税率が複数になると、商品ごとに税率や税額を記録しないと納税額は計算できない。複数税率を採用するフランスやドイツ、英国といった欧州各国はすでに導入している。 PS(2015年12月15日追加):*4のように、新聞は軽減税率の対象になる方向で、これが、新聞及びそれと資本関係のある大手メディアがこぞって消費税増税キャンペーンを行った理由だ。つまり、「自分の利益のためには、真実や社会的公正性を犠牲にしてもよい」という発想が、ここまで蔓延しているのである。このような情報のシャワーを浴びながら、日本の子どもがまともに育つわけがない。 *4:http://digital.asahi.com/articles/DA3S12116853.html (朝日新聞 2015年12月15日) 新聞も対象の方向 軽減税率 自民の宮沢洋一、公明の斉藤鉄夫両税制調査会長らが同日夕、都内で協議した。出席した公明の上田勇・税制調査会長代理は「一定の条件を満たす新聞は対象になると思う」と記者団に述べ、新聞を対象に含める方向になっていることを明らかにした。自民関係者によると、発行部数のうち宅配率が一定以上となる日刊紙を対象にする案がある。雑誌や書籍など出版物の扱いは、対象とする範囲の線引きが難しいとして引き続き協議することにした。両党はすでに酒類と外食を除く食品全般を対象とすることで合意している。15日にも新聞や出版物について結論を出したうえで、16日に与党税制改正大綱をとりまとめる予定だ。 PS(2015年12月26日追加):*5のうち、「①2017年4月までに全国800万の事業者の準備が間に合うのか」というのは、今でも請求書に商品やサービスの価格と消費税率・消費税額を一目瞭然に記載するのは顧客の利便性を考えれば当然であるため作り話のようで、顧問税理士にアドバイスしてもらえば容易だ。また、「②軽減税率が始まると、事業者は仕入・販売の際に税率毎に商品を仕分けしなければならない」というのも、インボイスに消費税率・消費税額が記載されていれば、全事業者が商品を税率毎に仕分けしなくても、購入事業者は販売事業者が発行したインボイスに基づいて記帳すればよいため、インボイス方式の方が全体として時間が節約でき、かつ正確である。さらに、「③食品を主に扱う事業者は、複数税率に対応したレジや経理システムをそろえ、データベースに商品ごとの税率を入力する必要がある」というのも、現在でも多くの小売業者がポスシステムを使ってReceipt(レシート=領収書)を発行し、同時に金銭管理、在庫管理、仕入管理、売上管理を行って経営を合理化しており、これは事業経営に有効な手段であるため、消費税に複数税率を使用するとなれば税率部分を変更するだけの筈だ。なお、「④取引の相手とも注文をやりとりするデータの形式を揃えたり」というのは、揃えた方が自動読み取りや自動入力しやすくなって時間の節約にはなるかもしれないが、揃えなくても会計処理は可能である。さらに、「⑤商品の税率に誤りがないか確認したりする手間がかかる」というのも、購入した商品が注文通りの価格・数量で届いたか否かの検収は今でもやることであるため、それに消費税のチェックが加わるだけで、これもインボイスに一目瞭然に書かれている方が確実で容易なのである。また、私は、単価の安い外食が軽減税率から外されたのを合理的だとは思わないが、これはヨーロッパでも同じだ。     軽減税率と会計方式 インボイス方式へ 線引きの国際比較 線引き理由 *5:http://digital.asahi.com/articles/DA3S12134680.html (朝日新聞 2015年12月26日) (教えて!軽減税率:6)800万事業者、準備間に合う? 2017年4月までに事業者の準備が間に合わない――。軽減税率の導入に慎重な自民党や財務省が最後までこだわったのがこの点だ。公明党が求める対象品目の拡大をのめば、軽減対象品目の線引きが複雑になり、取り扱う事業者の数も増える、というのが理由だった。結局は公明党の要求を丸のみして、17年4月の消費増税と同時に軽減税率を始めることになった。全国で800万ある事業者の準備は間に合うのか、現時点では見通せない。経済界はこれまで、準備に最低1年半はかかると訴えてきた。これは、来年の通常国会に関係法案が提出され、成立後に政省令で軽減対象品目の分類方法など細かいルールが示されてから、「最低1年半」という意味だ。法案成立は来年3月末と見込まれている。そこから準備となると、1年間しかない。「間に合わせるのは正直言って厳しい」(経済団体関係者)との声が出る。卸売り、小売り、納税など、さまざまな状況で混乱が起きそうだ。軽減税率が始まると、事業者は仕入れや販売の際、税率ごとに商品を仕分けしなければならない。食品を売っていない企業や金融機関でも、会議用のお茶や贈答用の菓子は買っており、仕分けの手間から逃げられない。政府は15年度補正予算案に、事業者向けの「相談窓口」をつくる費用として170億円を計上した。だが、全国津々浦々の流通現場に周知させるには相当な時間がかかりそうだ。食品を主に扱う業者は、複数の税率に対応したレジや経理システムをそろえ、データベースに商品ごとの税率を入力する必要がある。取引の相手とも注文をやりとりするデータの形式をそろえたり、商品の税率に誤りがないか確認したりする手間がかかる。経理のやり方も複雑になり、軽減対象の品目に印をつけた新たな請求書をやりとりする。21年4月からは税率と税額を細かく記した適格請求書(インボイス)の発行も義務づけられる。軽減税率の対象から「外食」が除かれたことも、飲食店舗の手間を増やす。政府・与党の示したルールでは、ハンバーガー店で飲食すると10%の税率がかかるが、持ち帰りは外食に当たらず、軽減税率が適用される。持ち帰りと言って商品を買い、店内で食べる客が増えた場合、店員はどう対処すればいいか。現場からは「マニュアルをつくるしかないが大変な作業だ」(ミスタードーナツ広報)との声が上がる。 PS(2016.1.3追加):*6は、「多くの経済学者が軽減税率に反対で、その理由は、軽減税率は年間軽減額が8,470円の低所得者層(年収176万円)に有利なのではなく、食料品に多くの金を使って軽減額が1万9,750円となる高所得者層(年収1,077万円)の方が、負担が軽くなるから」としている。しかし、最も重要な消費税の問題点は、上の一番右のグラフのように、年収が6倍(1,077万円/176万円)になっても消費税は3倍(346,759円/112,162円)にしかならず、所得から見た租税負担率は年収が6倍になると1/2になるという消費税の逆進性で、これは小手先の対策では解決できないものである。 *6:http://thepage.jp/detail/20151228-00000011-wordleaf?page=2 (ThePage 2016.1.3) 軽減税率は低所得層の味方なのか? 軽減税率よりもむしろほかの方法、例えば財務省が当初掲げていた「消費者が対象商品を購入する際に、『マイナンバーカード』をかざし、消費税2%分相当の『還付ポイント』を取得して、そのポイント相当額が一定の限度額の範囲内で各個人の口座に事後的に還付される」という方法やもっとシンプルに低所得者層に対して一律に定額の給付金を支給する方がよほど低所得者対策になるのです。 ●なぜ軽減税率に賛成の人が多いのか? にもかかわらず、なぜ軽減税率が74%もの支持を集めているのかということですが、これは行動経済学で考えると理由がすぐにわかります。一つは「アンカリング効果」と呼ばれているものです。人間は一旦示された数字を基準に考えるということです。例えば、安い価格で値引なしの場合と、高い価格だけど値引きがある場合だと、たとえ同じ金額だとしても後者の方がお得感を強く感じてしまうのです。消費税10%だけど食料品だけは軽減税率で8%ということになれば、2%ダウンするということから何か得をした気持ちになるからです。でも本当に大切なのは実際の金額です。食料品を売っている人たちが2%分をわからないように値上げすることだってあるでしょう。10%⇒8%という変化だけにこだわると判断を間違えてしまいます。二つ目は「認知バイアス」です。前述の「給付金を支給する」という方法を取るとイメージとしては“バラマキ”という印象が強くなります。ところが軽減税率だって購入者に補助金を出しているわけですから、これも紛れもない“バラマキ”です。しかも高所得者にメリットがある、もっと性質の悪いバラマキなのです。ところが以前に「定額給付金」が支給されたときにバラマキ批判が強かったために「給付金はバラマキ、軽減税率は弱者救済」というイメージにとらわれてしまうということなのでしょう。面白いのは軽減税率の導入の目的が ”増税による国民の負担「感」の緩和”となっていることです(2015年11月3日 官房長官談話)。“負担”ではなく、“負担「感」”の緩和なのです。実際に低所得者の負担が軽くなるということよりも“何となく得をした”感を醸し出すという意味では軽減税率は行動経済学から考えると効果的な方法かもしれません。連載第2回は、行動経済学的視点で「軽減税率」について考えてみたいと思います。生活必需品の消費税が10%になる際も8%のままは、うれしい気がしますが、実際は誰にとっていちばんありがたいことなのでしょう? 経済コラムニスト・大江英樹さんが解説します。 ●消費税が10%になっても、生活必需品である食料品は8%のまま。これは誰にとって得なのか? 現在、消費税は2014年の4月に5%から引き上げられて8%になっています。この8%の消費税がさらに17年4月から10%に引き上げられることが予定されています。消費税の増税というのは消費者にとって負担が大きくなることですから生活に大きな影響を与えることは言うまでもありません。そこで消費税を上げるにあたって、少しでもその負担が小さくなるようにということで考えられたのが「軽減税率」と言われるものです。これは食料品などのような一定の生活必需品に絞って税率を上げないというものです。これについてはいろいろな意見がある中で15年の12月に自民党と公明党との間で導入にあたっての合意がなされました。ところがどうもこの「軽減税率」、野党だけではなく自民党の間にも効果を疑問視する声が出てきています。そこで、ここでは政治的な駆け引きや思惑といった話ではなく、純粋に経済的な面から見た軽減税率の問題点について考えてみたいと思います。 ●軽減税率は低所得者層に有利ではない 一般的に消費税には逆進性があると言われています。例えば所得税などの税金を納める場合には、所得ごとに税率が決まっていて所得の多い人ほど税率が高くなっています。つまり収入が多いお金持ちの人からはたくさん税金をとりましょうということです。これは「累進性」と言われています。これに対して消費税は所得に関係なく一律ですから、結局は所得の少ない人の負担が大きくなってしまうと考えられ、「逆進性」があるというふうにみなされているのです。特に食料品などは生活していく上では必須のものであり、お金持ちも低所得者層も等しく使わなければならない費用です。こうした食料品に使うお金の割合のことをエンゲル係数と言いますが、低所得者層ほどエンゲル係数が高い、すなわち支出の中に占める食費の割合が大きいということが知られています。そこで食料品にかかる税率を低くすることで低所得者層の負担を軽くしましょう、というのがこの軽減税率の主旨なのです。そしてこの軽減税率の導入には世論調査で74%の人が賛成と言っています(15年10月25日付日経新聞・テレビ東京調査)。ところが多くの経済学者の人たちがこの軽減税率に反対しています。理由は低所得者層にはちっとも有利にならないということだからです。これは一体どういうわけでしょうか?たしかに先ほどのエンゲル係数の話などからすれば食料品などにかかる税率を軽減することは低所得者層の負担が軽くなるように思えます。ところがエンゲル係数というのはあくまでも支出に占める“割合”の話であって、絶対額で言えば、高所得者層の方が食料品にたくさんのお金を使っています。実際に政府の試算によると「酒類を除く食料品」を対象として軽減税率を実施した場合、年収176万円の層においては年間の軽減額が8,470円ですが、年収1,077万円の世帯では軽減額が1万9,750円となっており、何と高所得者層の方が2倍以上も負担が軽くなるのです。(15年5月22日 与党税制協議会資料より)

| 消費税増税問題::2015.11~ | 09:03 PM | comments (x) | trackback (x) |

|

PAGE TOP ↑